引言

2020年是全球另类投资行业发展的关键转折点,新冠疫情、宏观经济波动与监管环境变化推动主要机构加速战略调整与治理升级。KKR、黑石、凯雷作为全球另类投资行业的三大巨头,其战略演进与公司治理变迁不仅反映了行业趋势,也为其他机构提供了重要参考。本文将深度解析这三家机构在2020年的战略布局与治理变革。

一、战略发展路径比较

1. KKR:多元化与永续资本战略

KKR在2020年持续推进“多元化平台”战略,从传统的杠杆收购扩展到基础设施、房地产、信贷等多元资产类别。其核心战略转变体现在:

- 永续资本工具创新:通过KKR私募股权永久资本工具募集长期资金,降低传统封闭式基金的流动性压力

- 亚太市场深耕:加大在中国、印度等新兴市场的布局,设立专项亚太基金

- 科技投资聚焦:成立专项科技成长基金,投资企业软件、金融科技等高增长领域

2. 黑石:规模化与生态化布局

黑石继续发挥其“规模化投资”优势,同时构建完整的投资生态系统:

- 核心资产策略:推出“核心+”战略,聚焦能够产生稳定现金流的优质资产

- 生命科学突破:成立生命科学投资团队,把握医疗健康领域投资机会

- ESG整合:将环境、社会和治理因素全面纳入投资决策流程

3. 凯雷:专业化与本地化并行

凯雷采取“全球视野、本地执行”的双轨战略:

- 行业专业化:按行业组建专业投资团队,提升行业深度

- 运营价值创造:通过旗下投资组合运营团队直接参与被投企业管理

- 二级市场拓展:大力发展二级市场业务,满足LP流动性需求

二、公司治理结构演进

1. 治理架构优化

三家机构在2020年均进行了治理结构的重要调整:

- 董事会专业化:引入更多独立董事,增强决策的独立性与专业性

- 风险管理升级:设立专门的风险管理委员会,强化系统性风险防控

- 利益冲突管理:完善有限合伙人与普通合伙人利益协调机制

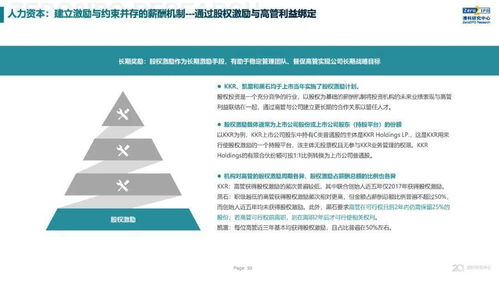

2. 激励机制创新

- 长期导向:延长绩效考核周期,鼓励长期价值创造

- ESG挂钩:将ESG表现纳入高管薪酬考核体系

- 共同投资机制:扩大员工共同投资计划,实现利益深度绑定

3. 透明度提升举措

- 信息披露标准化:采用国际通用的业绩报告标准

- LP沟通制度化:建立定期的有限合伙人沟通机制

- 监管合规强化:适应全球监管要求,提升合规管理水平

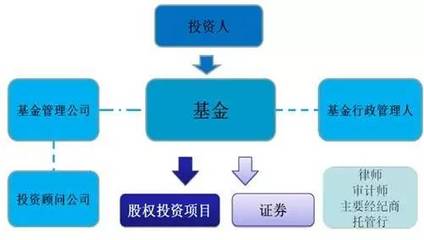

三、股权投资管理新范式

1. 数字化投资流程

- 数据分析驱动:运用大数据和人工智能技术辅助投资决策

- 尽职调查智能化:开发自动化尽调工具,提升尽调效率与质量

- 投后管理数字化:通过数字化手段监控被投企业运营状况

2. 价值创造模式升级

- 运营赋能:从财务投资转向运营价值创造

- 产业协同:构建投资组合企业间的协同效应

- 生态建设:围绕核心资产构建产业生态系统

3. 风险管理体系重构

- 系统性风险监控:建立全面的风险监测指标体系

- 压力测试常态化:定期进行极端情景压力测试

- 流动性管理优化:完善流动性风险管理框架

四、未来发展趋势与挑战

1. 战略演进方向

- 平台化发展:从单一投资机构向综合金融服务平台转型

- 全球化与本地化平衡:在全球布局与本地深耕间寻求最佳平衡

- 科技赋能深化:将科技创新深度融入投资管理全流程

2. 治理完善重点

- ESG治理体系:构建完整的ESG治理架构与实施机制

- 数字化治理:适应数字化转型的治理要求

- 利益相关方管理:平衡各方利益相关者的诉求

3. 行业挑战应对

- 监管压力增加:应对日趋严格的全球监管环境

- 竞争格局变化:面对新兴投资机构的竞争挑战

- 人才争夺加剧:在全球范围内吸引和保留顶尖人才

结论

2020年,KKR、黑石、凯雷三大另类投资巨头通过战略转型与治理升级,展现了强大的适应能力与发展韧性。其战略重点从传统的财务投资转向多元化平台建设、专业化深耕与科技赋能,治理结构则更加注重透明度、风险控制与长期价值创造。这些经验为全球另类投资行业提供了重要借鉴,也预示着行业将进入更加专业化、制度化、科技驱动的新发展阶段。